Nachfolgeregelungen | M&A

Der Kauf oder Verkauf eines Unternehmens ist für die beteiligten Parteien in der Regel eine sehr weitreichende Entscheidung. Vielfach handelt es sich um die Gründung einer selbstständigen Existenz und/oder um die Abgabe eines beruflichen Lebenswerks in andere Hände.

Regelmäßig sind nicht nur die finanziellen Folgen aus einer derartigen Transaktion für die Beteiligten von großer Bedeutung. Gleichzeitig ist diese generell ein komplexer unternehmerischer Vorgang, den viele Akteure nur wenige Male in ihrer Laufbahn abwickeln.

Verbunden mit einem Kauf oder Verkauf von Unternehmen(santeilen) ist eine Vielzahl offener Fragen, von denen einige exemplarisch nachfolgend genannt werden:

- Wie finde ich ein passendes Unternehmen / einen geeigneten Käufer?

- Wie hoch ist der Wert des Unternehmens(anteils)?

- Wie wird eine entsprechende Finanzierung gestaltet?

- Wie reagieren die Mitarbeiter, die Kunden, die Lieferanten?

- Welche juristischen und steuerrechtlichen Aspekte müssen bedacht werden?

Insofern – in dem Kauf-/Verkaufsprozess müssen vielfältige Aufgaben aus unterschiedlichen Fachgebieten erledigt werden.

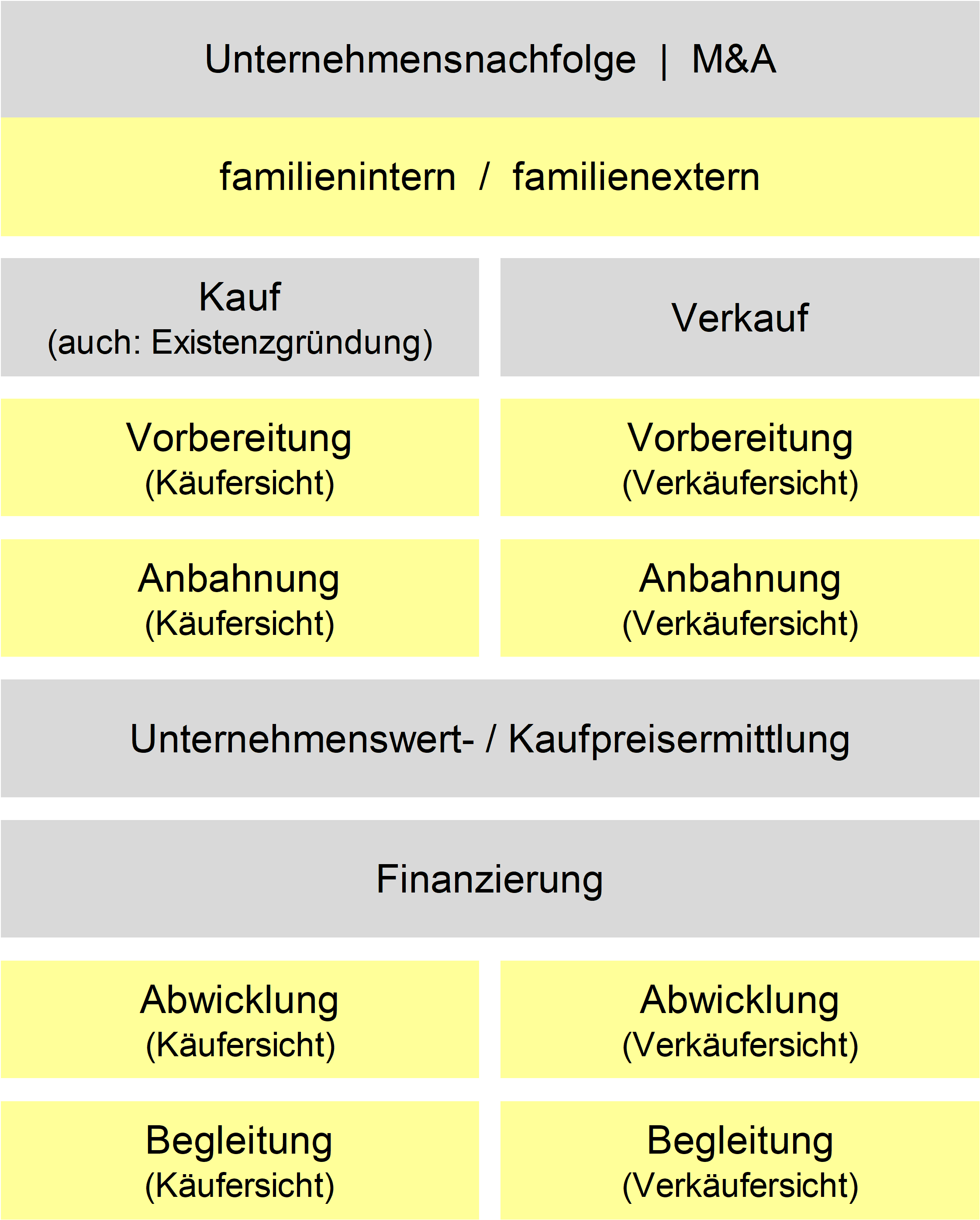

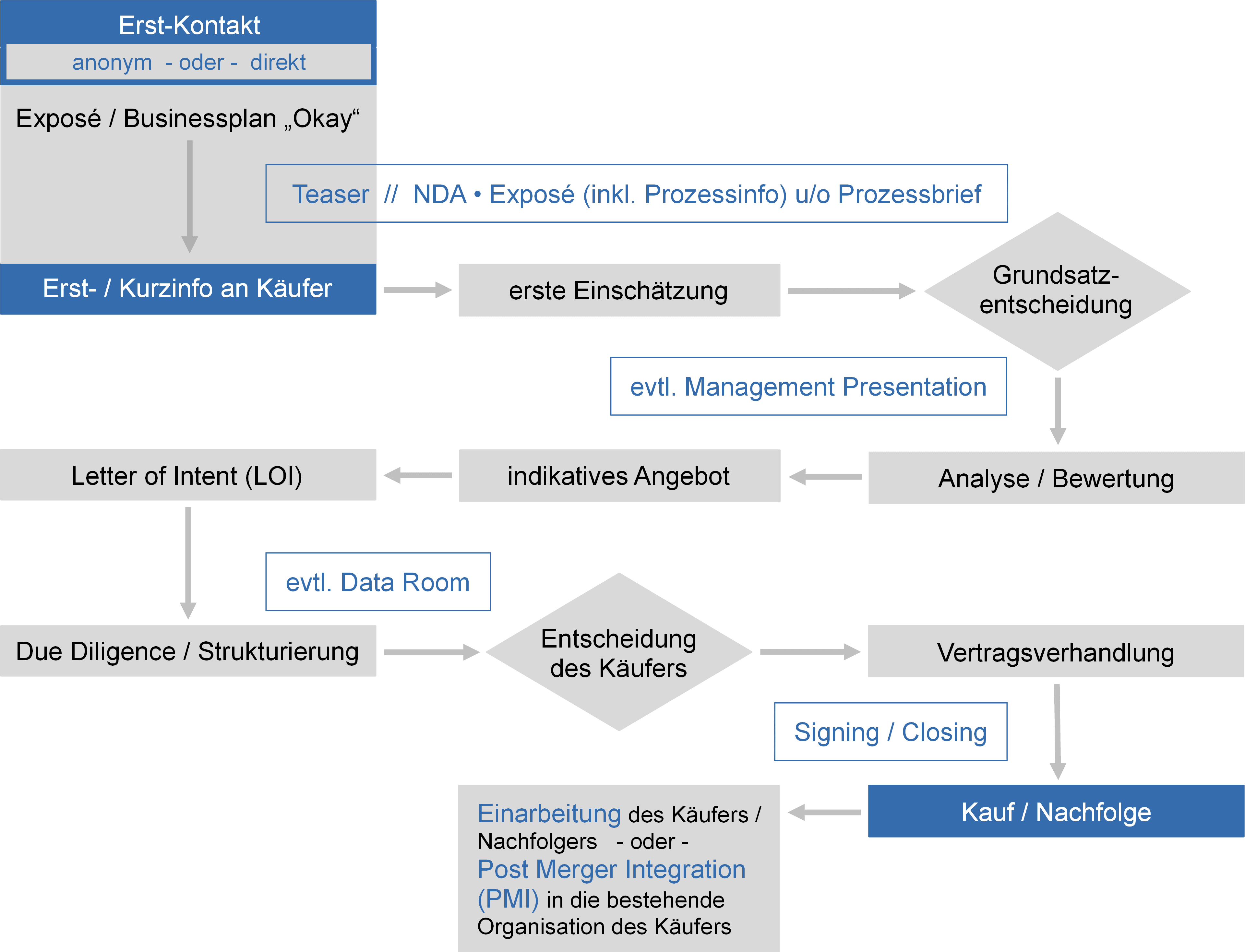

Das folgende Schema skizziert den Ablauf der zentralen Aktivitäten aus den Phasen Vorbereitung-Anbahnung-Abwicklung-Begleitung:

Der Umfang sowie die Gewichtung dieser Arbeiten werden auf den jeweiligen Einzelfall zugeschnitten.

Wir unterstützen Sie bei Unternehmenskäufen oder -verkäufen (= Mergers & Acquisitions / kurz: „M&A“):

- Begleitung bei der Suche nach Käufern / Unternehmensnachfolgern

- Begleitung bei der Suche nach Zielunternehmen

- Herstellen von Kontakten zu potenziellen Angebots- und Nachfragemärkten

- Erstellung oder kritische Prüfung von

- Unternehmensplanungen (Ergebnis, Liquidität, Bilanz)

- Unternehmenswertgutachten

- Geschäfts-/Businessplänen

- Verkaufsexposés

- Vorbereitung und/oder Durchführung einer Due Diligence (kurz: „DD“):

- Intensive und mit „gebotener Sorgfalt“ durchgeführte Prüfung der Stärken & Schwächen sowie der Chancen & Risiken des Unternehmens seitens des Käufers,

- Neben den reinen Finanzdaten (Ergebnis-Liquidität-Bilanz) werden insbesondere die operativen Aspekte des Unternehmens analysiert:

- Produkte-Markt-Wettbewerb, Kunden, Lieferanten, Mitarbeiter, Forschung & Entwicklung, Fertigung, Logistik, Prozesse / Abläufe, Zertifizierungen, Lizenzen / Patente, rechtliche und/oder Umweltauflagen, Verträge von besonderer Bedeutung, gesellschaftsrechtliche Regelungen etc.

- Die situativen Besonderheiten des Einzelfalls bestimmen den Umfang sowie die Schwerpunktlegung der Prüfungsarbeiten,

- Das Ergebnis der DD-Prüfung ist ein zentraler Aspekt für die finale Kaufentscheidung (ja-nein) sowie für die Details der Transaktion, insbesondere auch für die Kaufpreisverhandlung

- Begleitung bei der Strukturierung der Transaktion (= Details des Kaufvertrags: z. B. Share Deal oder Asset Deal, Einzelheiten zur Abwicklung oder zur Kaufpreiszahlung)

- Ausarbeitung von maßgeschneiderten Finanzierungskonzepten unter Einbindung von Eigen- und Fremdkapitalfinanzierungen sowie deren Vermittlung über namhafte Kreditinstitute und Kapitalbeteiligungsgesellschaften

- Vorbereitung & Begleitung von Verhandlungen

- Begleitung des Käufers nach Abschluss des Kaufvertrags (= Einarbeitung in die neue Aufgabe oder Integration des Unternehmens in die bereits bestehende Organisation).

Zur Klärung steuerlicher oder juristischer Belange stellen wir auf Wunsch Kontakte zu spezialisierten Wirtschaftsprüfern, Steuerberatern oder Rechtsanwälten her. Falls erforderlich schlagen wir Ihnen auch Fachleute für die Prüfung der technischen Funktionen vor.